нефтегазовый сектор

"В декабре рубль резко начал слабеть. Как на этом можно заработать?".

- 18 декабря 2025, 17:02

- |

Мы рады нашим подписчикам и новым читателям канала!

В начале декабря на валютном рынке была очередная волна укрепления рубля. Максимум это аномального феномена был 5 декабря. Тогда доллар был ниже 75 руб. Это впервые с 11 мая 2023 года.

Однако уже на второй неделе декабря курс рубля к юаню резко развернулся и превзошел отметку 11 руб, а 17 декабря китайский юань торговался уже на уровне 11,41 руб.

А кого интересует доллар, то уже на этой неделе он начал дорожать довольно быстрым темпом с позиции курса 75 руб до 77 руб. А в эту среду больше ускорился ростом до 80,52 руб за американскую валюту, прибавив +1,25%📈.

Какие факторы смогли переломить упрямый рубль?

Перед окончанием года экспортеры по условиям контрактов обязаны увеличить объемы закупки иностранной валюты. Поэтому наша команда оставляет прогноз, что эта и следующая неделя продолжат ралли ослабления рубля вплоть до уровня курса в пределах 90-92 руб за доллар.

Вторым катализатором переломного момента стало снижение мировых цен нефти. Если посмотреть на графике, то заметите, что цена сорта Brent рухнула до 58-59$ именно на этой неделе. Это означает, что экспорт сырья в валюте становится менее выгодным, а импорт в рубле более доступным.

( Читать дальше )

- комментировать

- 269

- Комментарии ( 2 )

⛽️ Газпром. Как обстоят дела у одного из главных миркоинов?

- 18 декабря 2025, 11:50

- |

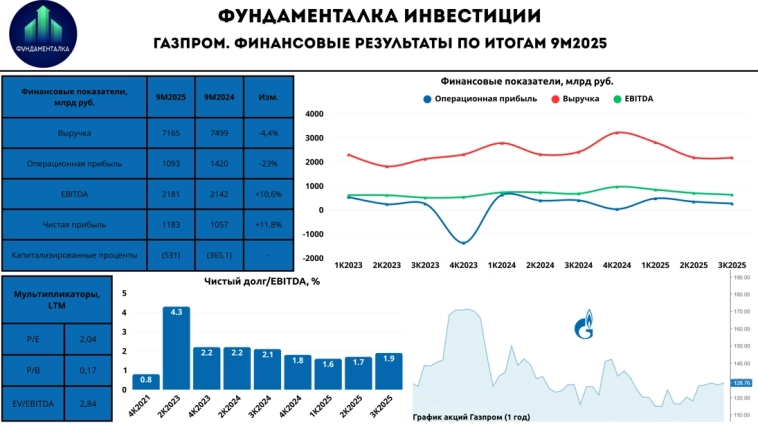

Сегодня разберем финансовый отчет за 9М2025, одного из главных бенефициаров мирного урегулирования, нефтегазовой компании Газпром. Традиционно, к ключевым моментам:

— Выручка: 7165 млрд руб (-4,4% г/г)

— EBITDA: 2181 млрд руб (+1,8% г/г)

— Операционная прибыль: 1093 млрд руб (-23% г/г)

— Чистая прибыль: 1183 млрд руб (+11,8% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 За 9М2025 выручка группы сократилась на 4,4% г/г — до 7165 млрд руб. на фоне снижения выручки от нефтяного бизнеса Газпромнефти на 11% г/г, а также снижению выручки от продажи газа за пределами РФ. В результате снижения выручки, а также роста операционных расходов операционная прибыль снизилась на 23% г/г — 1093 млрд руб.

— выручка от продаж газа внутри РФ выросла на 8,4% г/г.

— выручка от продаж газа за пределами РФ сократилась на 1,4%.

— операционные расходы увеличились на 1,4% г/г.

*Поддержку газовому сегменту оказывает индексация тарифов на газ для потребителей на 10,3% с 1 июля 2025 года. В 2026 году индексация планируется на 9,6%.

( Читать дальше )

И вновь продолжается бой!

- 17 декабря 2025, 15:47

- |

И вновь продолжается бой! ©

Впрочем, грозная риторика г-на Трампа вполне может быть и, своего рода, словесной интервенцией. Делать их Трамп традиционно любит.

«Bloomberg: США готовят санкции против РФ на случай провала соглашения по Украине».

#санкции

www.kommersant.ru/doc/8294054?from=top_main_1

"Как проходит бизнес компаний нефтегазового сектора к концу года?".

- 11 декабря 2025, 16:58

- |

Мы рады видеть и приветствовать наших друзей и новичков канала! ✨

В начале недели мы с вами уже разобрали главных золотодобытчиков, а сейчас, к концу года, важно провести диверсификацию портфеля среди нефтяников. Они сейчас в дисбалансе в спросе и предложении на рынке. Возьмем ключевых игроков нефтегазового сектора. Поехали!

Газпром нефть

В первую очередь сейчас речь о госкомпании потому что «дочка» всем известного Газпрома⛽️, которому принадлежит 95,68% акций. Остальные акции находятся в свободном обращении. Инвесторы часто относятся осторожно к акциям этой компании из-за низкой ликвидности.

В январе 2025 нефтяник попал под санкции вместе с Сургутнефтегазом⛽️. Основной спрос продажи приходится на внутренний рынок. Поэтому уже нет эффекта санкционного шока. По отчету III квартала 2025 г. чистая прибыль заметно выросла на 47%, но уменьшилась общая выручка -8,9%. Стоит отметить, что долговая нагрузка в комфортном положении 0,9х

Роснефть

Мы все с вами в курсе, что нефтяник с октября под санкциями США, но ситуация резко изменилась в декабре. Четыре из семи НПЗ Индии закупили 10 партий российской нефти, которых нет в списке санкций. Цена закупки составляет 40-45$ за баррель. По графику Роснефти четко видно динамику роста, с начала декабря акции выросли +1,6%📈.

( Читать дальше )

Отчет Газпрома за 9 мес. и свежие облигации 003Р-20 в юанях! Покупать или нет?

- 09 декабря 2025, 20:14

- |

Дивидендов по-прежнему нет, а купоны — будут! Главный должник российского рынка анонсировал третий подряд выпуск в китайских юанях. Предыдущий увидел свет в начале сентября, а до этого Газик «юанизировался» в конце июня.

Выпуск размещается сразу после публикации отчетности за 9 мес. 2025. Предложение небезынтересное, хотя есть и минусы. Сбор заявок — завтра, 10 декабря.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ПГК, НовосибОбл, АБЗ_1, Тальвен, ОФЗ_в_юанях, ТрансФин, Система, Атомэнергопром, КАМАЗ, ЯНАО, ХМАО, ГТЛК, реСтор, Лидойл, Балт._лизинг.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🇬А теперь — помчали смотреть на новый выпуск Газпрома!

🔥Эмитент: ООО «Газпром Капитал»

( Читать дальше )

"Какие факторы поддерживают акции Новатэка и есть ли потенциал роста?".

- 08 декабря 2025, 16:55

- |

Мы рады видеть и приветствовать наших друзей и новичков канала!

Понедельник начал эту неделю оптимистическим настроем, что хорошо видно по Индексу Мосбиржа выше 2700. Конечно драйвером послужило мнение Трампа против грабежа российских замороженных активов для Украины. С такой же позицией на прошлой неделе выступила Бельгия, где и находятся российские активы в заморозке.

Однако, под большим вопросом остается бизнес Новатэка🔋 т.к. 3 декабря, Совет ЕС принял соглашение о поэтапном запрете импорта СПГ до 1 января 2027 г. В тот день акции компании подешевели в промежутке 1140-1150 руб. Сегодня подробней рассмотрим преимущества и минусы этого игрока рынка.

В каком состоянии бизнес Новатэка и в чем основные проблемы?

✔️ Несмотря на санкционное давление Новатэк демонстрирует себя в уверенных позициях на российском рынке. Вот пример, возьмем текущую стоимость бумаги 1190 руб, то за уходящий год акции Новатэка выросли +46%. А за последний месяц капитализация газовика выросла на 14%. Таким образом санкции США и ЕС умеренно препятствуют бизнесу компании.

( Читать дальше )

Бензин в США дешевле чем в России на 8% ).

- 08 декабря 2025, 12:49

- |

пенсии же российские с американскими я не буду сравнивать, они в России ниже чем в Америке в РАЗЫ .

Тем не менее, на этом общем фоне бензин в России ДОРОЖЕ чем в США на 8% !

О чем это говорит?

о том, что до уровня жизни американцев, россиянам тянуться да тянуться (.

www.profinance.ru/news2/2025/12/08/chyp-delayu-benzin-v-rossii-stal-dorozhe-chem-v-ssha-na-8.html

Бензин в России стал дороже, чем в США, на 8%

08.12.2025 09:11

Американскому топливу дешевая нефть помогает, а российскому – нет

Цены на бензин в США и России: сравнительный анализ

В последние годы розничные цены на бензин в США и России демонстрируют противоположные тенденции. В США цены на топливо снижаются, в то время как в России они продолжают расти. Рассмотрим основные причины этих различий и текущую ситуацию на рынке.

Биржевая ценна бензина в США интервалами в 1 неделю

( Читать дальше )

Macquarie: нефть Brent может подешеветь до $45 за баррель на фоне избытка предложения

- 08 декабря 2025, 07:02

- |

В Citi не согласны и называют три фактора, которые помогут котировкам удержаться в области $60 за баррель.

Нефть Brent интервалами 1 неделя

Биржевые цены на нефть Brent вполне могут снизить до $45 за баррель, перед тем как физический и бумажный (фьючерсы) рынки придут в соответствие друг с другом. Об этом пишут аналитики Macquarie, которых цитирует Bloomberg.

По их оценкам, в I квартале 2026 года глобальный избыток предложения нефти может превысить 4 млн б/д, что существенно больше возможностей по ее переработке. Поэтому котировки Brent уже были бы ниже $60 за баррель, если бы не санкции США против «Роснефти» и «Лукойла», полагают эксперты Macquarie.

Они также отмечают рост запасов в США и Европе, равно как и снижение маржи нефтепереработки. Оба данных фактора, по их мнению, могут способствовать падению Brent ниже $60 за баррель.

( Читать дальше )

Воскресная встреча инвесторов. Итоги недели. Подкаст ТОП-5

- 07 декабря 2025, 11:22

- |

Приветствуем вас в воскресенье на нашем канале. Первая неделя декабря завершилась позитивно и наконец удалось покорить уровень 2700 Индекса Мосбиржи, что не удавалось последние три недели.

Геополитика и прогноз

Безусловно все ставки инвесторов были на геополитику на фоне встречи Уиткоффа и Кушнера с В.В. Переговоры длились 5 часов потому мирный план Трампа разделился на 4 варианта и каждый рассматривали отдельно. Остальную информацию решили оставить в секрете.

Позже помощник президента Ушаков сообщил, что не исключается личная встреча В.В. и Трампа в декабре. Поэтому наша команда полагает, что на следующей неделе будет их телефонный звонок и станет отличным драйвером оптимизма на рынке. Прогноз поддерживается одной деталью встречи: Уиткофф и Кушнер сразу направились в США, хотя их ждали в ЕС.

Нефть

Многих инвесторов волнует обстановка в нефтегазовом секторе. План Трампа по отказу Индии от российской нефти провалился. Даже государственные НПЗ Indian Oil Corp и Bharat Petroleum Corp уже сделали январские заказы на поставку российской нефти.

( Читать дальше )

Восходящий тренд на недельном графике натурального газа

- 06 декабря 2025, 12:59

- |

1. Сопротивления минимумов 2022 года (зеркальный уровень)

2. Верхняя граница параллельного канала по недельному графику, построенного по экстремумам 2023 — 2025 гг

3. Верхняя граница внутреннего параллельного канала Фибо по дневному графику, где нижняя граница проведена как зеркальная поддержка через максимальное количество точек соприкосновения. То есть всё это можно увидеть на чистом графике.

Что в перспективе:

1. Очевиден как минимум откат к 5-4,90. То есть тот хайповый рост, который произошел вчера — это импульс перед окончанием растущей волна тренда (перехай не исключен как ретест).

2. У отметки 5 будет наблюдаться некоторая консолидация, после которой может начаться откат на более низкие уровни внутри канала. И тут как ориентир выступят внутренние каналы Фибо. По ним первые цели лежат в район 4,50.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал